В данной статье мы рассматриваем общие вопросы дивидендных стратегий. Начнем с основных понятий, необходимых для начала торговли.

Фондовая биржа - рынок, на котором компании, желающие привлечь средства для развития бизнеса размещают акции (первичная эмиссия), а инвесторы вкладывают деньги в компании, чтобы заработать. Помимо этого на рынке есть трейдеры и спекулянты, которые зарабатывают на разнице в курсовой стоимости, купив дешевле, продав дороже.

Можно ли торговать частным лицам? В России физические лица могут торговать только через посредника - брокера.

Брокер - это профессиональный участник рынка, имеющий лицензию, с которым трейдер заключает договор на брокерское обслуживание. Брокер получает процент от размера совершенных сделок.

Порог входа на биржу разный у разных брокеров. Можно начать с небольшой суммы, просто для этого нужно найти подходящего брокера. Например, 1 лот группы Черкизова стоит 1300 рублей. 1 лот ДВМП стоит менее 400 рублей. Конечно, есть и более дорогие лоты, например, один лот компании Алроса Нюрба будет стоить порядка 140000 рублей, а иногда его стоимость доходит и до 250000 рублей. Такая цена связана с тем, что компания платит хорошие дивиденды.

С чего начать, если хочется торговать?

Первое, что нужно сделать - это определиться, в каком разделе фондового рынка вам психологически комфортнее торговать. Для этого нужно приобрести знания о торговле на фондовом рынке. Рассмотрим базовые инструменты:

Акции - ценные бумаги, которые обеспечивают владельцу долю в капитале компании. Акции могут приносить доходы, которые состоят из выплат по акциям - дивидендов и прироста курсовой стоимости (разницы между покупкой и продажей акции).

Инвестиционный доход акции = прирост курсовой стоимости + дивиденды

Облигации - долговые ценные бумаги, которые дают право на получение фиксированного дохода или периодического процента, называемого купоном.

Фьючерсы - это контракт на будущее, согласно которому одна сторона через определенный срок продает актив другой стороне по фиксированной на данный момент цене. Фьючерсы особенно активно используются на товарных и сырьевых биржах.

Опцион - это контракт, который фиксирует на определенный срок право (но не обязанность, в отличие от фьючерса) продать или купить актив по определенной цене. Это очень удобно в том случае, если есть высокий риск того, что купленный актив может резко подешеветь, тогда его можно продать по фиксированной цене в срок действия опциона.

Почему дивидендный трейдинг так важен для работы на российском фондовом рынке? Потому что торговля дивидендными акциями (дивидикерами) усиливает позицию трейдера за счёт дивидендов.

Дивиденды - это часть чистой прибыли компании, подлежащая распределению среди акционеров.

Отслеживать дивиденды компаний легко с помощью нашей «Таблицы дивидендных акций», которая показывает прошлые и ожидаемые дивиденды компаний, процент доходности, сколько лет подряд компания выплачивает дивиденды и период непрерывного повышения дивидендных выплат. Сервис доступен по подписке.

При обычном трейдинге доход определяется только от движения цены торгового инструмента, достаточно сложно предсказать, куда она пойдет. Обычный трейдинг - это ситуация с отрицательной суммой, это когда один трейдер продает, а другой покупает по той же цене, но ещё платят проценты и бирже, и брокеру за совершение сделок.

А при дивидендном трейдинге, владелец акции, попавший в реестр получит дивиденды, которые дают заметное доходное преимущество.

Когда вы получаете дивиденды, вы на самом деле чувствуете себя акционером и что вы являетесь владельцем части компании. Это очень существенный вопрос, который усиливает позицию трейдера на российском и зарубежном фондовом рынке.

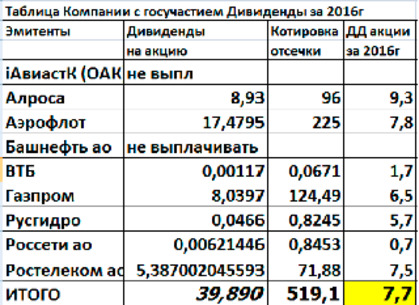

Основным показателем акций является дивидендная доходность. Дивидендная доходность (ДД) в классическом понимании - это отношение размера дивиденда, который приходится на акцию, к котировке в дату закрытия реестра, умноженный на 100%.

Рассмотрим пример:

Дивиденд ЛСР составляет 78 рублей, котировка закрытия составила 718 рубля. ДД = 10,9%.

Также выделяется ДД пакета акций, который вы купили. Это отношение размера дивидендов к цене покупки вашего пакета, выраженная в процентах.

Формула для ДД годится для сравнения дивидендных акций. Показатель ДД вашего пакета больше подходит для оценки доходности вашего дивидендного пакета, но не учитывает срока вложения, налогообложения, цену продажи и затраты, связанные с покупкой.

Почему покупать акции выгодно?

Департамент банковского регулирования и надзора банка России с 2009 года проводит мониторинг максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, лидирующих по объем депозитов физических лиц. В десятку таких

банков входит: Сбербанк , ВТБ24, ВТБ, Райфайзен, Бин банк, Газпром банк, Альфабанк, банк Открытие, Промсвязьбанк и Россельхозбанк. Ставка по депозитам постоянно снижается. Но в то же время доходы по депозитам не облагаются налогом (НДФЛ), а дивиденды

облагаются. Вычисляя ДД с учетом налога, получаем, что для получения доходности больше, чем по депозиту, ДД должна составлять 8,54%.

Почему компании платят дивиденды?

Иногда говорят, что получать высокие дивидендные доходности нереально. И если ДД за один год составляет 15-20 %, то это разовое явление и такое больше никогда не повторится. Нет, это не так. Есть много практических случаев, когда ДД держались высокими в течение многих лет, а ДД больше 8,5 % можно получать ежегодно. В 2012 году было 38 компаний с дивдоходностью больше 10%, в 2016-ом - 27, в 2017 - 19.

Получить ответы на все вопросы о дивидендах можно из видео ниже, либо продолжить чтение статьи:

Почему же так происходит?

Рассмотрим пример с недвижимостью. Пусть вы решили приобрести недвижимость в определенном жилом секторе. Например, в Новой Зеландии или на Сейшелах, а может быть даже виллу в Тихом океане на Бора-Бора. Вы начинаете искать жилье, но недвижимости на продаже нет, ничего не продается. Является ли мечта несбыточной? Конечно же нет, нужно просто подождать и следить за предложениями на рынке, и они скорее всего появятся, так как хозяин недвижимости может захотеть ее продать в силу самых разных причин. И вот вы обладатель недвижимости вашей мечты!

Примерно такой же механизм российского фондового рынка. Финансовая ситуация постоянно меняется и складывается так, что выплата дивидендов является единственным выгодным решением.

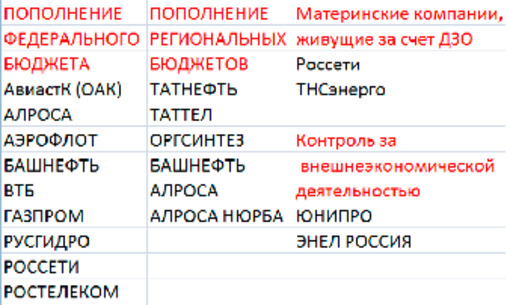

Классификация дивидикеров по группам, а именно основываясь на личной заинтересованности мажоритарного акционера на получении дивиденда.

Необходимость пополнения бюджета РФ

Во время предвыборной кампании в 2011 В.В. Путин пообещал, что все госкомпании будут выплачивать акционерам 25% от части прибыли в виде дивидендов, а представители государства в советах директоров госкомпаний и госбанков должны были обеспечить выплату дивидендов в размере 25% как госкорпорациями, так и дочерними компаниями. Распоряжение вышло в ноябре 2011 года и действовало во время большого дивидендного сезона 2012 года. Инвесторам было просто посчитать прибыль.

В 2014 году минфин попытался увеличить норму части прибыли, выделяемой на дивиденды до 35%, но это встретило сопротивление.

В 2015 году в связи с падением цен на нефть и образовавшимся дефицитом бюджета правительство приняло решение увеличить до 50% часть чистой прибыли, направляемой госкомпаниями на дивиденды. Действительно, согласно распоряжению правительства РФ от 18 апреля 2016 года, по итогам 2015 года сумма дивидендов компаний, акции которых находятся в федеральной собственности не может быть меньше

большей из двух величин: 50 % чистой прибыли по российским стандартам или 50% чистой прибыли по международным стандартам. Эта норма действовала только на дивиденды за 2015 год, но по дивидендам за 2016 год исключение было сделано для ряда компаний, в которые вошли Газпрома , Транснефть и некоторые другие.

В 2017 госкомпании продолжали лоббировать уменьшение размера части прибыли, направляемой на дивиденды и многие этого добились.

Госкомпании отстаивают свои интересы в понижении части прибыли, идущей на дивиденды, но тем не менее они выплачиваются регулярно, так как этот вопрос контролирует государство.

Пополнение региональных бюджетов.

Дивиденды формируют часть бюджета Якутии, Башкортостана и Татарстана.

ДД выглядят весьма неплохо. ДД может быть даже в 2 раза выше, чем по депозитам.

Как это начиналось? В 2007 году Р.Н. Минниханов, тогда еще не являющийся главой Татарстана лично выступал на годовом собрании Татнефти и объяснил, что из-за уменьшения трансферов из центра бюджет Республики сократился, и это необходимо компенсировать за счет увеличения дивидендов Татнефти. После выступления Р.Н. Минниханова произошел резкий скачок размера дивидендов.

Позиция правительства региона является достаточно жесткой, поэтому компаниям сложнее продавливать свои интересы на понижение части прибыли, идущей на выплату дивидендов.

Так, например, в 2017 компании Татарстана выплатили дивиденды в размере 50% от чистой прибыли. Эти дивиденды наиболее удобны для акционера, так как очень просто посчитать выплаты дивидендов.

Контроль за внешнеэкономической деятельностью.

Существует ряд эмитентов, материнские компании которых не являются резидентами РФ. Выход прибыли за пределы РФ ЦБ и Налоговая инспекция тщательно контролируют. Выплата дивидендов - это надежный способ получения прибыли материнской компаний.

Причин выплат дивидендов очень много. Почему эмитент выплачивает дивиденды можно понять по прямой или косвенной информации, которая есть в открытом доступе.

Как получить дивидендный доход?

Шаг 1: нужно выбрать брокера для доступа к бирже. Брокер - любой российский банк или компания с лицензией Федеральной службы, с помощью которой можно подключиться к электронным биржевым торгам. Со списками крупных брокеров можно ознакомиться на сайте Московской Биржи.

Выбирать брокера можно по самым разным параметрам: удобство открытия счета, комиссия за операции, сумма входа, торговая платформа. У многих есть ограничение по минимальному размеру депозитов. Если сумма, которой вы располагаете, небольшая, то можно обратиться к любому брокеру, но когда речь идет о больших суммах нужно выбирать банк, для которых брокерские услуги не приносят основный доход: например, Сбербанк , ВТБ 24, Газпром банк. Из-за диверсификации банковского бизнеса они более устойчивы в ситуации кризиса.

Обратите внимание на риски. ЦБ иногда отзывает лицензии у брокера. Лучшие выбирать брокера с высоким рейтингом. Более важным параметром выбора брокера являются их тарифы.

Шаг 2: открытие брокерского счёта. Есть несколько нюансов, на которые стоит обратить внимание. Во-первых, это способ получения дивидендов: на брокерский счет, на лицевой расчетный счет, или на пластиковую карту. По умолчанию дивиденды поступают на брокерский счет, то есть вливаются в торговый депозит. Удобнее получать средства на свой расчетный счет, так как вы сможете сами регулировать как вы хотите потратить поступившие дивиденды: либо возвращаете на брокерский счет, либо их тратите на текущие нужды. Если вы принимаете решение получать дивиденды на брокерский счет, то вы будете реинвестировать их на акции для увеличения дивидендного дохода.

Покупать акции можно тоже несколькими способами. Один из них - это использование специальной программы (Например, QUIK), другой это голосовые заявки брокеру по телефону. Лучше совмещать оба способа. При заключении брокерского договора нужно акцентировать внимание что у вас должен быть доступ как через платформу, так и по телефону. Стоит отметить, что за голосовые заявки брокер берет комиссию.

Шаг 3: выбрать компанию, размер дивидендов которой вас устроит. Как мы уже говорили ранее, нужно выбрать так, чтобы ДД была больше ставки по депозитам.

Как получить выплаты?

Существуют достаточно жесткие правила получения дивиденда со стороны эмитента.

1. Статья 52 содержит норму о том, что сообщение о собрании должно быть размещено в существенных фактах эмитента не позднее, чем за 20 дней до начала собрания.

2. Сообщение о решениях, принятых на собраниях должны быть обязательно опубликованы в существенных фактах эмитента не позднее 4 рабочих дней после собрания.

3. Закрытие реестра под дивиденды происходит в срок от 10 до 20 дней после собрания.

4. Выплаты дивидендов производятся денежными средствами в рублях за вычетом соответствующих налогов путем безналичного перечисления на соответствующие счета акционера: номинальному держателю в течение 10 рабочих дней с даты, в которую определяются я лица, имеющие право на получение дивидендов. Другим зарегистрированным в реестре лицам в течение 25 рабочих дней с даты, в которую определяются лица, имеющие право на получение дивидендов.

Для получения дивидендов необходимо купить акции и удерживать их на дату закрытия реестра под дивиденды. С 2017 года российское

законодательство упростило дивидендный трейдинг, обозначив четкие временные ориентиры.

Порядок определения размера дивидендов следующий:

1. Совет директоров рекомендует размер дивидендов;

2. Собрание акционеров принимает решение о размере выплаты дивидендов. Об этом можно знать не позднее чем за 20 дней до закрытия реестра. Вся информация публикуется на сайтах обязательного раскрытия информации.

3. Обычно решение принимается раньше, чем за 20 дней. С 2014 года дивидендная отсечка проходит в срок от 10 до 20 дней после проведения собрания. Решение митент обязан раскрыть, за сокрытие же предусмотрена административная ответственность.

Необходимо ознакомиться с решением собрания о выплатах дивидендов, потому что некоторые эмитенты не выполняют решение совета директоров.

Если Вы приобретаете акции российских компаний, то налоги платить не нужно, и налоговую декларацию тоже подавать не нужно. Всё, что нужно заплатить, а именно 13 % от дохода, удержит эмитент.

Дивидендный гэп

Бывает такое, что после выплаты дивидендов акции падают в цене на значение, сопоставимое с выплатой дивидендов. Обычно гэп закрывается в течение нескольких дней, но бывает что этот процесс занимает и полгода. Обычно, более короткий период закрытия у акций с небольшой дивидендной доходностью. Гэп не такой большой и закрытие происходит быстро. Бывает, что он и вовсе не закрывается.

Необходимо диверсифицировать портфель для того чтобы не опасаться уменьшения дивидендов или не выплаты дивидендов.

Техника безопасности при торговле

Нужно покупать те дивидикеры, которые подходят для покупки именно вам. Под дивидендными акциями кроется много информации, много источников. Нельзя покупать акцию сразу, под воздействием чей либо рекомендации, собственных эмоций. Посмотрите прежде сами её график, проверьте другие источники, рекомендации других аналитиков. Посмотрите её по критериям, которые дадут вам уверенность в своем выборе.

Дивидендный трейдинг - это работа. Техника Безопасности:

1) торговать только дивидендными акциями, тогда у вас будет страховка в случае неблагоприятных событий и падения котировок

2) не доверять ни чьему мнению, необходимо проверить всю информацию, идея покупки должна быть проверенной

3) ваш портфель должен быть диверсифицирован для котировок дивитикеров. Если дивиденды уменьшат или отменят, то вы не должны потерять много.

Дивидендный трейдинг - интересное, увлекательное и доходное занятие, если есть время и желание искать информацию и покупать

дивидендный акции, то супер дивиденды - ваши. Важно в дивидендном трейдинге использовать знания, которые есть у вас из других областей, например, программирование, бухгалтерский учет, аналитические способности. И тогда вам обязательно будет способствовать успех!

Записывайтесь на курсы Ларисы Морозовой по дивидендам, в которых вы узнаете секреты успешного дивидендного трейдинга!

Рекомендуемый курс

Рекомендуем почитать