Кризис, МММ, махинации, банкротство, коррупция, инвестиции, доллар или рубль, долги, ипотека и многое-многое другое доносится из радио в автомобиле или вещается по телевизионным каналам. Сейчас, конечно, еще про коронавирус каждый день гудят. Но сегодня мы будем говорить о финансах. С детства нас учили, что не надо лезть не в свое болото, а то, вдруг, начнете играть на ставках и проиграете свой дом!Хочется узнать, вы хоть одного человека знаете, кто проиграл свое имущество? Если да, то каков это человек, азартный или больной? К сожалению, из-за всеобщего невежества и незнания, мы принимаем неправильные решения,но давайте уже учиться и выходить из зоны комфорта ради своего будущего и будущего своих детей. Задайте себе вопрос: “Хотите ли вы работать с 9:00 до 18:00 каждый день в течение сорока лет, а потом уйти на пенсию и получать 14163 рубля?”. А это средняя пенсия в России в 2019 году, по факту она еще меньше! Заманчивая перспектива? Полагаю, что нет!

Давайте из интереса посмотрим сколько же в среднем остается, после оплаты различных коммунальных услуг. В Ростовской области посчитали, более 13% пенсионеров тратят на коммуналку 70–90% средств, каждый третий – свыше 50%, а каждый пятый отдаёт половину денег. А на что жить?

Так давайте еще раз зададим себе вопрос: “Стоит инвестировать сейчас, чтобы в будущем не сожалеть о потерянном времени и не жить на 10 000 рублей в месяц?”. Полагаю, что вы задумайтесь теперь о своем финансовом положении дел. Никто не гарантирует, что к пенсии вы станете олигархом, как сказал Пабло Пикассо: «Я бы хотел жить как бедный человек с большим количеством денег».

Но когда же стоит начать откладывать?

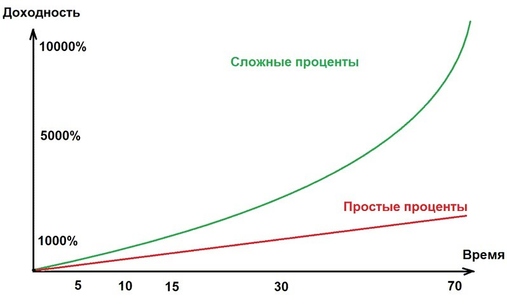

Важно сразу уточнить один момент, пенсионные сбережения - это ваши средства, которые вы будете тратить в будущем, накапливать их надо и нужно, но перед этим стоит задуматься над “подушкой безопасности”. Условно она равняется 3-6 ваших месячных расходов, т.е если вы тратите 30т в месяц, тогда в подушке должно быть около 90 - 180т рублей. Это деньги на непредвиденные обстоятельства,жизненные ситуации, когда срочно нужна определенная денежная сумма, а занять не у кого, и приходится брать кредит под 20-30% годовых. Итак, если вы уже накопили на подушку безопасности, тогда можно переходить и к пенсионным сбережениям. Стоит вспомнить школьную математику: чем раньше начнешь копить, тем больше у тебя будет денег в будущем.

Поэтому на вопрос можно ответить так - чем больше будет пенсионных отчислений, тем лучше. Однако при сохранении капитала вы не должны ограничивать себя, например, в качественной еде, так как если вы будете плохо питаться, то в будущем вам придется ходить по врачам и покупать лекарства. Вы будете тратить свои накопленные средства, а можно было это избежать. Не стоит забывать, что самое главное в жизни - ваше здоровье. Итак, существует множество методик сохранения капитала, одни гласят, что надо сберегать 5% от зарплаты, другие 10% или больше. Универсальной нет, зависит от ваших жизненных обстоятельств, но лучше отложить минимум 10% от дохода, причем это надо делать каждый месяц, регулярно! Главное, помните, вы делаете это для собственного благополучия.

Куда можно инвестировать?

У вас есть сбережения и подушка безопасности, теперь стоит задуматься о грамотном распределении денег. Этим стоит заниматься как можно раньше, так как с каждым днем стоимость ваших денег “сгорает” из-за инфляции. Раньше вы могли купить на 100 рублей целую гору мороженого, а теперь будете довольствоваться одним, максимум двумя, маленькими пломбирами.Про важность принятия самостоятельных решений читайте статью .

Инвестировать можно в различные финансовые инструменты: депозиты, акции, облигации, недвижимость и многое-многое другое, поговорим о наиболее доступных и удобных. Самый простой инструмент - депозит, вы все слышали о нем, процедура проста и надежна как швейцарские часы. Вы приходите в банк с определенной суммой, подписываете договор и получаете на вложенную сумму определенный процент. В среднем, примерно по 200т рублей россияне хранят на депозитах, это деньги на “черный день”. Из-за доступности и простоты процент по вкладам очень низкий, особенно, когда процентная ставка падает, сейчас “хорошим”считается 5-6%, и не каждый банк может похвастаться таким процентом. Из-за это население обращает внимание на альтернативные инструменты, имеющие бОльший доход - облигации и акции.

Облигации безопаснее и надежнее, имеют определенную фиксированную доходность. Это долговая ценная бумага, с помощью облигационных выпусков компания привлекает средства на развитие или иные нужды. Она как бы берет у вас в долг и обязуется выплачивать вам процент, а также в специальную дату погасить облигацию, т.е выплатить инвесторам номинал облигации. Облигации можно купить за 1000 рублей, доходность варьируется от ~6 до ~20% годовых, но чем выше процент, тем выше и риск, не стоит об этом забывать! Пенсионный портфель нужно диверсифицировать, т.е инвестировать в разные типы ценных бумаг, охватывающие разные отрасли. Как инвестировать в облигации, а также различные нюансы, связанные с рисками, вы можете прочитать в статье.

Акции - долевая ценная бумага, их покупают для получения дивидендов от компании или для дальнейшей продажи после роста ее курсовой стоимости. Это более рискованный актив чем облигации, но и более доходный. Размер дивидендов(выплат) разный,иногда, компания вообще не платит их, а бывает, можно получить более 30% годовых, но это случается редко и не стоит ожидать такую дивидендную доходность от акций. “Хорошая” див. доходность ~7-~12% годовых.

Стоит отметить, что начать инвестировать деньги для сохранения и приумножения капитала - важная часть нашей жизни. Да! Сейчас многие из нас молоды, кажется, что все еще впереди, не сильно тянет этим заниматься. Мы могли бы пойти в бар и провести веселую ночь, но надо думать о будущем, оно такое непредсказуемое… Признаейся себе, инвестирование - разумное использование денег.

Надоели бесполезные курсы и хотите уже научиться разбираться в ценных бумагах и начать инвестировать? Тогда вам точно на курс Станислава Говорова "Инвестиции.Старт ". За 5 занятий вы станете настоящими долгосрочными инвесторами.

Небольшой бонус, смотрите вебинар Артема Хачатряна про акции и облигации. Подписывайтесь на канал и ставьте лайки!

Рекомендуемый курс

Рекомендуем почитать

Экономика совместного потребления, или шеринговая экономика

4 декабря 2018